雖然這篇股價趨勢技術分析鄉民發文沒有被收入到精華區:在股價趨勢技術分析這個話題中,我們另外找到其它相關的精選爆讚文章

在 股價趨勢技術分析產品中有50篇Facebook貼文,粉絲數超過0的網紅,也在其Facebook貼文中提到, 訂購叢書輕鬆成為部落格好友!【獵豹財務長歷年著作&推薦叢書】一套七本,優惠價$2449並贈送部落格好友及FB社團,欲購從速!!!上班時間客服專線:02-26242960#10(AM9:00 ~PM5:30) ...

同時也有70部Youtube影片,追蹤數超過30萬的網紅老王愛說笑,也在其Youtube影片中提到,這一集的老王給你問讓老王來告訴您,搶反彈,選強勢股還是弱勢股?修正乖離會到哪條線?回測支撐怎樣叫有守住?最後中秋佳節愉快! Timecode: 01:03 1.想再請問老王實際操作的例子,搶反彈老王會選擇哪個好公司呢? 1.四面楚歌後突破五日線 ...

「股價趨勢技術分析」的推薦目錄

- 關於股價趨勢技術分析 在 Ben的投資筆記 Instagram 的最佳貼文

- 關於股價趨勢技術分析 在 高培??????-投資理財 Instagram 的最佳解答

- 關於股價趨勢技術分析 在 小凱 Instagram 的最佳解答

- 關於股價趨勢技術分析 在 Facebook 的精選貼文

- 關於股價趨勢技術分析 在 Facebook 的最佳貼文

- 關於股價趨勢技術分析 在 Facebook 的最佳解答

- 關於股價趨勢技術分析 在 老王愛說笑 Youtube 的最佳解答

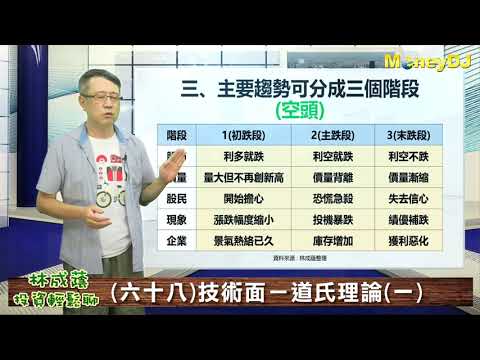

- 關於股價趨勢技術分析 在 MoneyDJ理財網 Youtube 的精選貼文

- 關於股價趨勢技術分析 在 老王愛說笑 Youtube 的最讚貼文

股價趨勢技術分析 在 Ben的投資筆記 Instagram 的最佳貼文

2021-08-18 21:52:55

#20210815 《電動車的心臟》 電池,是電動車的心臟,電動車一切的動力來源,佔整車成本40%以上,現在市面上多以鋰電池發展為主,相較於傳統的鉛酸電池,鋰電池有壽命較長、體積較小、充電速度快的優點。 《正極材料》 鋰電池四大結構中,又以正極材料最為重要,正極材料佔整顆電池成本50%、負極材料...

股價趨勢技術分析 在 高培??????-投資理財 Instagram 的最佳解答

2021-08-03 13:13:48

◤第一次進股市就該清楚這幾招 ◢ 不知道你有沒有聽過「技術分析」 常常看到投顧老師講的口沫橫飛 大多都是在談論這個東西啊~ 是不是很多線條跟數字在你面前一團亂呢? 只需要挑出你想要看的線 做出判斷就可以提高在市場上的存活率 不至於早早畢業當韭菜收割🔪 像是技術分析的K線、移動平均線 都是很好用...

股價趨勢技術分析 在 小凱 Instagram 的最佳解答

2021-09-16 09:13:52

【股票資產配置投資策略】 👑 幾種你想輸錢都很難的投資組合 🎈 你覺得投資需要做資產配置嗎? 在台灣很多人在投資股票的時候都沒有做好資產配置,有可能你手上有個100萬,你就會把100萬壓在同一支股票上,你的這種投資方法真的很令我替你感到擔心。 你有時候可能覺得非常開心不想上班,不然就是非常沮喪...

-

股價趨勢技術分析 在 老王愛說笑 Youtube 的最佳解答

2021-09-20 16:00:06這一集的老王給你問讓老王來告訴您,搶反彈,選強勢股還是弱勢股?修正乖離會到哪條線?回測支撐怎樣叫有守住?最後中秋佳節愉快!

Timecode:

01:03 1.想再請問老王實際操作的例子,搶反彈老王會選擇哪個好公司呢?

1.四面楚歌後突破五日線

2.接近季均線

3.近期區間盤整尚未突破盤整區

02:39 2.董哥和小編您好,首先感謝浦惠團隊的無私教學,令小散戶獲益良多!這次想請教董哥有關,個股上漲一波後,出現回檔,打算在回檔後買進的實務操作問題,記得董哥說:買股票最好的時機就是回測有守住支撐,例如均線和頸線的時候買進,但請問是應該如何判斷有守住呢?

例如,個股出現上漲回檔後,股價已經跌破5日均線跟10日均線,當開始有K棒連續都在月均線或季均線以上或是收腳,加上均線是向上翻揚的情況下,是否要觀察2-3天?沒有大幅跌破就是有守住嗎?之後做好停損,就可以勇敢買進做多,若可以達到前波高點附近的時候就先做減碼,留一半看能否突破前高?還有個股的上漲後的回檔的觀察重點是否以能否守住月均線和季均線為主呢?看董哥的影片學了跌深搶反彈SOP,所以今天想要了解上漲回檔後買進的SOP,謝謝董哥和小編!

04:23 3.請問王董所謂的強勢股的回檔是指股價在所有均線之上,可能因為乖離變大回檔測5日均線的意思嗎?

05:59 4.今天沒有小編的聲音,難道你們不知道小編有多重要嗎,可惡啊RR~~~

#搶反彈 #強勢股 #弱勢股 #乖離 #抄底 #回測支撐 #浦惠王力宏 #小編 #老王不只三分鐘 #浦惠投顧 #老王給你問 #老王愛說笑 #分析師老王

歡迎按讚臉書粉專,一天一篇免費財經解析:https://www.facebook.com/pg/winnstock

浦惠投顧官網:https://www.inclusion.com.tw/

------------------------------------------------------------

※王倚隆(老王)為浦惠證券投顧分析師,本影片僅為心得分享且不收費,本資料僅提供參考,投資時應審慎評估!不對非特定人推薦買賣任何指數或股票 -

股價趨勢技術分析 在 老王愛說笑 Youtube 的最讚貼文

2021-08-30 16:00:10這一集的老王給你問讓老王來告訴您,漲勢看撐不看壓,跌勢看壓不看撐到底怎麼分?個股慣性常常假跌破如何抄底?強勢股拉回想進場,要在支撐處還是等突破?

Timecode:

00:36 1.投顧老師都要這樣激動地誇張嗎?

00:48 2.老王,請問一下,在趨勢上升看撐不看壓跟趨勢下跌看壓不看撐,該如何判斷或是有比較明確的定義呢?假設一檔股票日K在季線之上從五日均線向下摜破十日均線、月均線下跌到季均線,這是看壓還是看撐?反之如果季均線之下日K向上突破五日均線、十日均線跟月均線,那是屬於哪一種呢?

02:43 3.我最近兩次看到個股,因為多頭格局中長紅站上五日均線而買進,結果隔天就被外資隔日沖,盤中跌破月均線收盤又守住月均線,於是加碼賭一把,下一周就又過前高。想知道買點一定要在五日均線之上嗎?如果個股最近一兩個月已發生過一日行情兩次,下去又上來,這樣的多頭,雖然投信沒賣,但外資時買時賣,會影響股價,到底值不值得入手?

04:49 4.王董好,請問強勢股拉回時,會建議再次突破均線時或是找到支撐時進場?謝謝董哥

#看撐不看壓 #看壓不看撐 #隔日沖 #支撐 #抄底 #假跌破 #浦惠王力宏 #表特王 #老王不只三分鐘 #浦惠投顧 #老王給你問 #老王愛說笑 #分析師老王

歡迎按讚臉書粉專,一天一篇免費財經解析:https://www.facebook.com/pg/winnstock

浦惠投顧官網:https://www.inclusion.com.tw/

------------------------------------------------------------

※王倚隆(老王)為浦惠證券投顧分析師,本影片僅為心得分享且不收費,本資料僅提供參考,投資時應審慎評估!不對非特定人推薦買賣任何指數或股票

股價趨勢技術分析 在 Facebook 的精選貼文

訂購叢書輕鬆成為部落格好友!【獵豹財務長歷年著作&推薦叢書】一套七本,優惠價$2449並贈送部落格好友及FB社團,欲購從速!!!上班時間客服專線:02-26242960#10(AM9:00 ~PM5:30)

股價趨勢技術分析 在 Facebook 的最佳貼文

訂購叢書輕鬆成為部落格好友!【獵豹財務長歷年著作&推薦叢書】一套七本,優惠價$2449並贈送部落格好友及FB社團,欲購從速!!!上班時間客服專線:02-26242960#10(AM9:00 ~PM5:30)

股價趨勢技術分析 在 Facebook 的最佳解答

訂購叢書輕鬆成為部落格好友!【獵豹財務長歷年著作&推薦叢書】一套七本,優惠價$2449並贈送部落格好友及FB社團,欲購從速!!!上班時間客服專線:02-26242960#10(AM9:00 ~PM5:30)